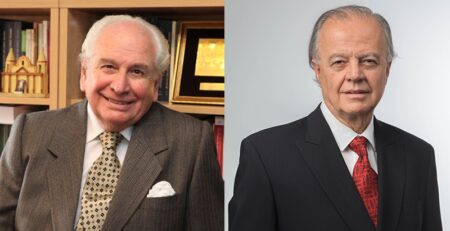

Entrevista a nuestro socio Franco Brzovic González: Reforma tributaria ¿Más modernidad y simpleza, o menos equidad?

El nuevo proyecto propone un sistema único y plenamente integrado para todas las empresas nacionales. Pero sus detractores afirman que solo favorecerá a algunos sectores, perjudicando a otros.

“Se fortalece el marco jurídico”

El Gobierno sostiene que el Proyecto de Modernización Tributaria simplifica el sistema tributario y entregará certeza jurídica a los contribuyentes. En ese sentido, ¿la implementación de un único régimen general de tributación totalmente integrado y la propuesta de régimen para las Pyme, cumplen con esos objetivos?

En la tramitación de las dos leyes tributarias anteriores se careció de un análisis a fondo. Cabe recordar que la comisión de hacienda de la Cámara de Diputados las aprobó a fardo cerrado y en el Senado el segundo proyecto tuvo que ser “cocinado” por impracticable. Además se demonizaron, sin fundamentos serios, algunas instituciones como el FUT, retiros en exceso, reinversión y otras, culpándolas de generar formas evasivas y así convencer para obtener su derogación. En otras palabras, estas estrategias tenían el propósito de eliminar el sistema integrado, lo que se logró.

Volver a este régimen, el integrado, aparece como una de las alternativas más eficientes del proyecto actual, pues, entre otros, permite el financiamiento del capital de trabajo con los impuestos personales que se abstiene de pagar el socio al no hacer retiros para su bienestar. Ya se ha demostrado empíricamente que ese ahorro producirá más actividad y de ahí más impuestos, resolviendo finalmente en buena parte la estabilidad laboral.

Algunos han sostenido que el proyecto afecta el principio de la equidad horizontal, comparándolo con la situación de los trabajadores, lo que es un razonamiento inútil, pues estos últimos tienen beneficios de importancia, especialmente los de menores ingresos. No corren riesgos como los emprendedores y empresarios. Si ese argumento no fuera suficiente, podrá agregarse al proyecto, por ejemplo, la opción de que sociedades o contabilidades de los trabajadores puedan recibir todo o parte de sus remuneraciones. En definitiva, la integración es más de interés para las Pymes que para las grandes empresas, por el simple fundamento del financiamiento y generación de más actividad e impuestos.

En cuanto al régimen para las Pymes, las tres leyes anteriores se encargaron de eliminar sistemas de tributación por actividades o tipos de sujetos ajustados a sus propias realidades económicas, lo que llevó prácticamente a un régimen casi único, complejo y bastante inconveniente para estas empresas. El mejor ejemplo es que para emigrar al 14 ter -de las Pymes actualmente-, estas deben pagar las utilidades no retiradas, por lo que, entre otras razones, solo el 24% de ellas ha emigrado, de una estimación original del 97%.

En este proyecto el sistema único se corrige de diversas maneras, pero lamentablemente se mantiene la norma del pago recién indicado, eso sí a cinco años.

Sin embargo, y en defensa del proyecto, se debe reconocer que entrega diversas opciones de simplificación, incluso determinadas por medio de algoritmos y que aplicaría el SII para proponer a un segmento de estas empresas su base imponible tributaria, obviando la contabilidad y otros registros engorrosos. Incorpora también, para otro grupo, la opción de eximirse del pago del impuesto de Primera Categoría, pagando solo el Global Complementario, con lo cual se evitarían devoluciones cuando el primero fuere mayor al impuesto personal.

Los funcionarios del SII han reclamado que con este proyecto se debilitan las facultades generales de fiscalización del organismo, mientras de acuerdo con la posición gubernamental estas se potencian y modernizan. ¿Las nuevas normas podrían transformar al SII en un “león sin dientes”?

La ampliación de los derechos de los contribuyentes, la exigencia obligatoria para el SII de fundamentar algunas de sus actuaciones, la confianza administrativa de que revisiones anteriores queden a firme asegurándoles sus derechos, más otras largo de enumerar contenidas en el proyecto como pilar esencial, van encaminadas por el argumento de la simple lógica de fortalecer el marco jurídico, más que quitar atribuciones a los funcionarios del Servicio.

El proyecto establece la regla del silencio positivo para todas las solicitudes de los contribuyentes. ¿Cuál es el efecto práctico de esta medida? En definitiva, ¿beneficiará a los contribuyentes o redundará en un mayor número de respuestas negativas y con ello en un aumento de los juicios tributarios?

El silencio positivo en el proyecto, a pesar de algunas opiniones adversas en cuanto a que se incrementarían los juicios, parece que va más allá, pues es una norma adecuada, al entregar certeza a los contribuyentes y no permitir dilaciones de tiempo que encarecen tanto para el Fisco como para los contribuyentes el costo de la fiscalización. Eso sí, será necesario acompañarlo de otras obligaciones, como exigir respuestas fundadas por parte del Servicio.

Se contempla una modificación radical al concepto de gasto de la Ley de la Renta, eliminando lo que era conocido como “gasto necesario”, lo que se justifica en la necesidad de avanzar hacia un concepto más acorde con la realidad de las empresas. En tanto, otros afirman que esta modificación se prestará para un aumento de la elusión, ya que “todo será gasto”. ¿Qué opina al respecto?

El proyecto se hace cargo de los gastos en forma bastante realista, por ejemplo al considerar aceptados tributariamente aquellos vinculados directa o indirectamente al giro. En este último caso, indirecto, si no hubiesen sido acogidos en muchos casos por los tribunales, las exigencias que impone la ley habrían hecho imposible su aceptación. Así, por ejemplo, el valor del almuerzo que da una empresa de giro comercio a su personal, se rechaza pues no tiene en el giro almuerzos.

Mirada desde una perspectiva realista, la clarificación de los gastos que realiza el proyecto asegura al contribuyente una claridad que muchas veces es difícil dilucidar en la práctica, y con alto riesgo de discrepancias. Además, permite a la autoridad contar con una interpretación anticipada que obligará al contribuyente a conocerla y acatarla.